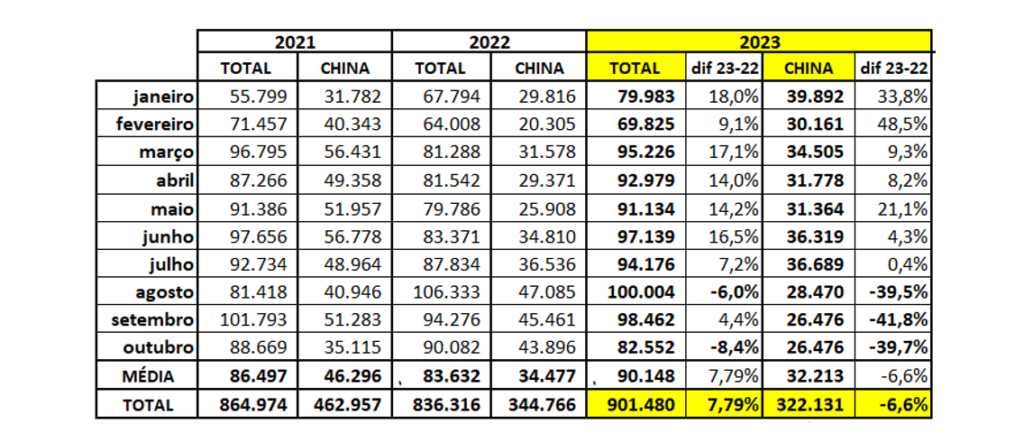

As exportações brasileiras de carne suína in natura experimentaram um recuo significativo em outubro/23 (-16,2%), em relação a setembro/23 (tabela 1). Foi o segundo mês deste ano em que os volumes foram inferiores em relação ao mesmo mês do ano passado, e grande parte desta redução se deve a uma menor participação da China. Ainda assim, no acumulado de janeiro a outubro de 2023, com um total de 901,48 mil toneladas, o Brasil exportou quase 8% a mais do que no mesmo período do ano passado.

Elaborado por Iuri P. Machado, com dados da Secex.

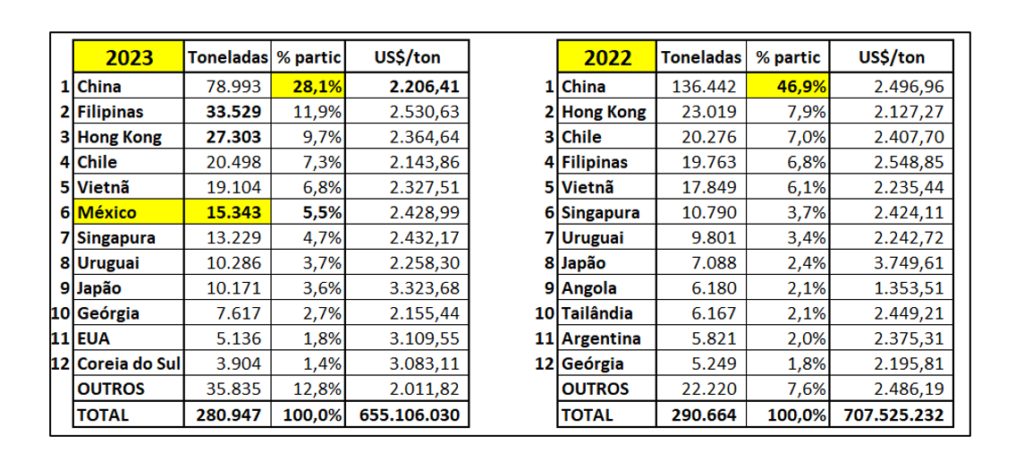

Além da redução do volume exportado, mais dois pontos relevantes se destacam nos embarques dos últimos meses: um deles é a redução do valor da tonelada exportada de carne in natura em dólar, que vem caindo desde maio/23, quando estava em US$ 2.587/tonelada e em outubro fechou em US$ 2.287/tonelada, uma redução de 11,6%. Outro ponto é a queda da participação da China. Ao se analisar os meses de agosto, setembro e outubro/23 é possível perceber uma forte redução absoluta e percentual do gigante asiático nas nossas vendas externas, bem como uma queda significativa no preço médio em dólar (tabela 2). No comparativo entre os trimestres referidos dos dois anos é possível identificar um aumento significativo de embarques para Filipinas, que ultrapassou Hong Kong e assumiu o segundo lugar neste período. Por outro lado, o México que é um dos maiores importadores mundiais já aparece na sexta colocação, com mais de 15 mil toneladas nesses três meses (tabela 2).

Elaborado por Iuri P. Machado, com dados da Secex.

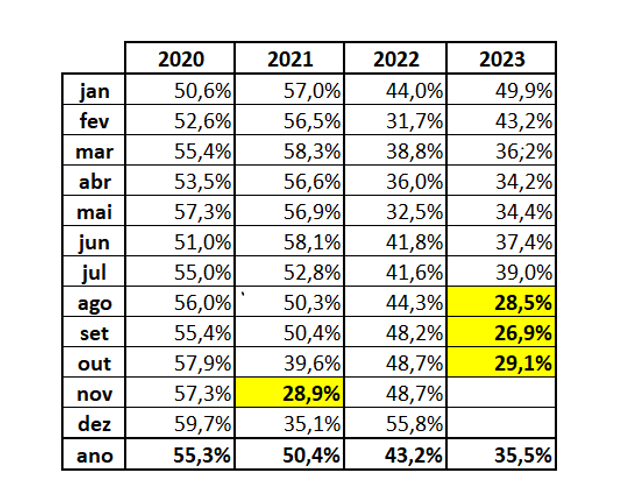

A China, que chegou a representar mais de 50% de nossas exportações, já vinha dando sinais de redução na participação percentual ao longo deste ano e já acumula três meses consecutivos abaixo de 30% (tabela 3).

Elaborado por Iuri P. Machado, com dados da Secex.

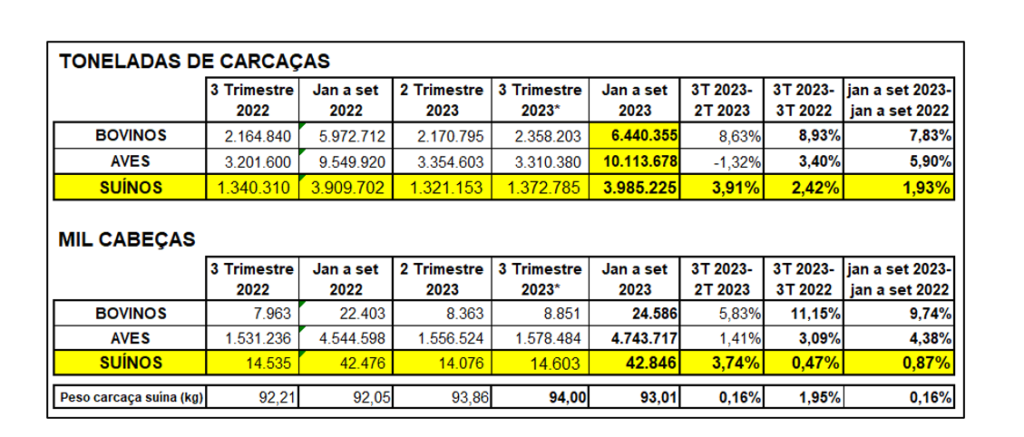

O IBGE publicou os dados preliminares de abate do terceiro trimestre de 2023, confirmando o crescimento significativo do abate de bovinos e o baixo crescimento do abate de suínos (Tabela 4). No acumulado do ano (janeiro a setembro), comparando com o mesmo período do ano passado, o abate de suínos cresceu menos de 1% em cabeças e menos de 2% em toneladas de carcaças.

* dados do terceiro trimestre/23 preliminares.

Elaborado por Iuri P. Machado, com dados do IBGE.

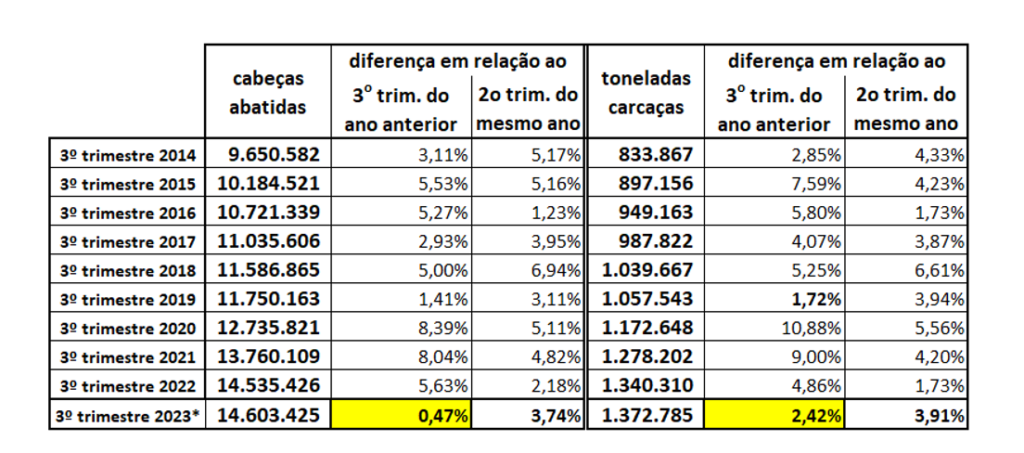

O terceiro trimestre na maioria dos anos recentes é o período de maior volume de abate de suínos ao longo do ano, portanto, é normal mesmo quando o crescimento da produção desacelera (como é o caso de 2023), que o somatório dos suínos abatidos entre julho e setembro seja maior que os trimestres anteriores, e até mesmo o último trimestre do ano corrente. Porém, chama a atenção, conforme a tabela 5, que apresenta o abate no terceiro trimestre dos últimos 10 anos, que o crescimento observado no 3º trimestre de 2023 em relação ao mesmo período de 2022 foi o menor em cabeças, e o segundo menor em toneladas de carcaças no período avaliado.

Elaborado por Iuri P. Machado, com dados do IBGE.

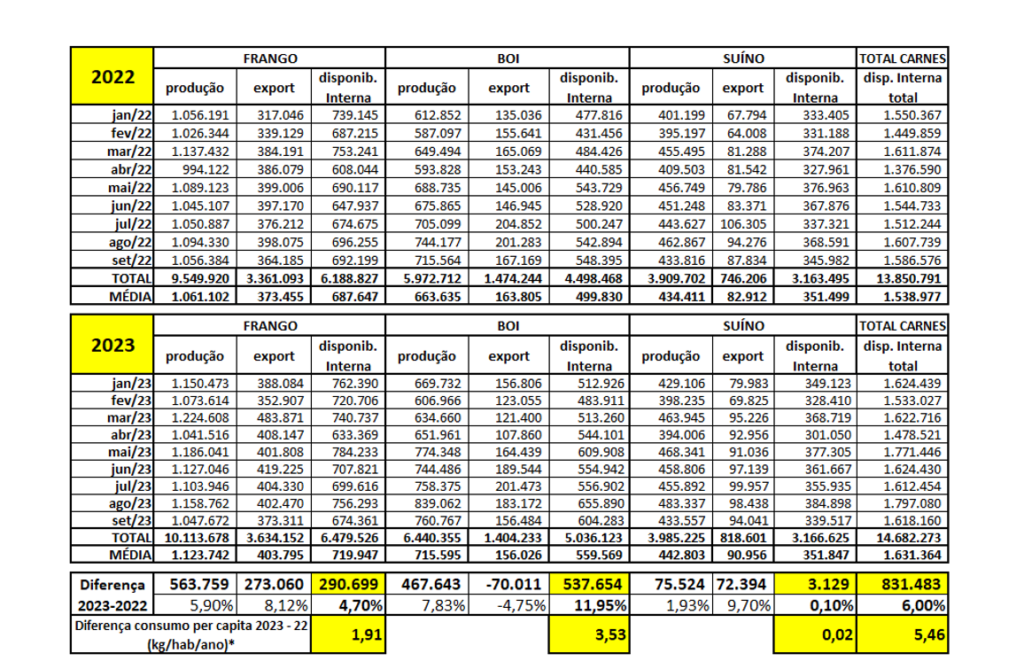

Quando se avalia o balanço das carnes bovina, de frango e suína de janeiro a setembro de 2023, em comparação com o mesmo período do ano passado (tabela 6), considerando a disponibilidade interna, percebe-se um aumento do consumo doméstico de carne bovina da ordem de quase 12%, do frango em pouco menos de 5% e da carne suína de somente 0,10%. Ao se extrapolar este incremento para o consumo per capita ano, com a mesma base populacional de 2022, tem-se um aumento do consumo total das 3 proteínas somadas em 6%, ou 5,5 kg por habitante/ano, onde a carne bovina representa mais de 3,5kg deste incremento.

* considerada população de 203.062.512 de habitantes (dados do último censo do IBGE); dados de produção (abate) do terceiro trimestre de 2023 preliminares.

Elaborado por Iuri P. Machado, com dados do IBGE e Secex.

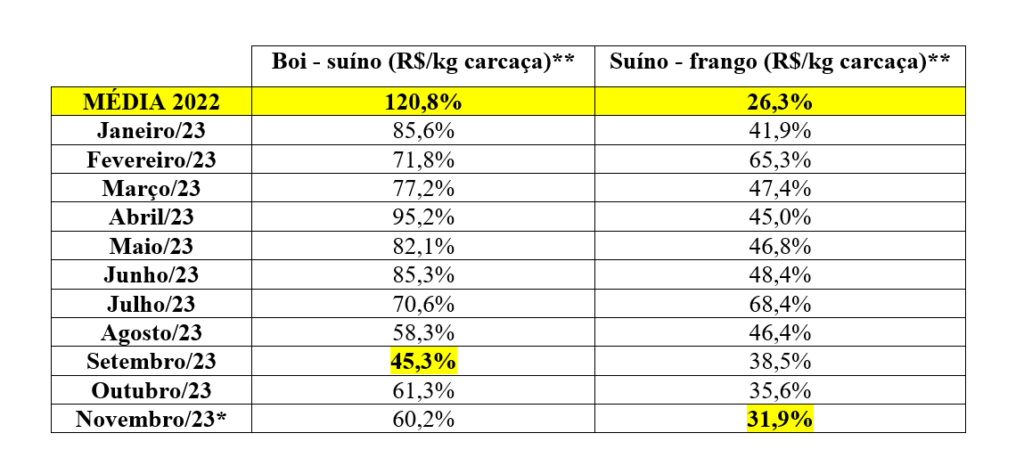

Este crescimento da disponibilidade interna aproximou o preço da carne bovina para a carne suína em relação ao ano passado (tabela 7), reduzindo a competitividade da suína e limitando altas no preço pago ao produtor. Depois do spread entre o valor do quilograma da carcaça bovina em relação a suína atingir o menor percentual do ano no mês de setembro/23, em outubro e novembro (parcial) voltou a subir (tabela 7).

Em destaque (amarelo) as médias de 2022 e os valores mais baixos de 2023.

* Dados de novembro/23 até dia 13/11

**Quanto mais alta a relação percentual boi-suíno e quanto mais baixa a relação suíno-frango, mais competitiva é a carne suína em relação às duas outras.

Elaborado por Iuri P. Machado, com dados do CEPEA.

Já entramos em meados de novembro e a tão esperada alta das cotações do suíno vivo ainda não se concretizou, embora o mercado demonstre um aquecimento da demanda para atender o consumo de final de ano.

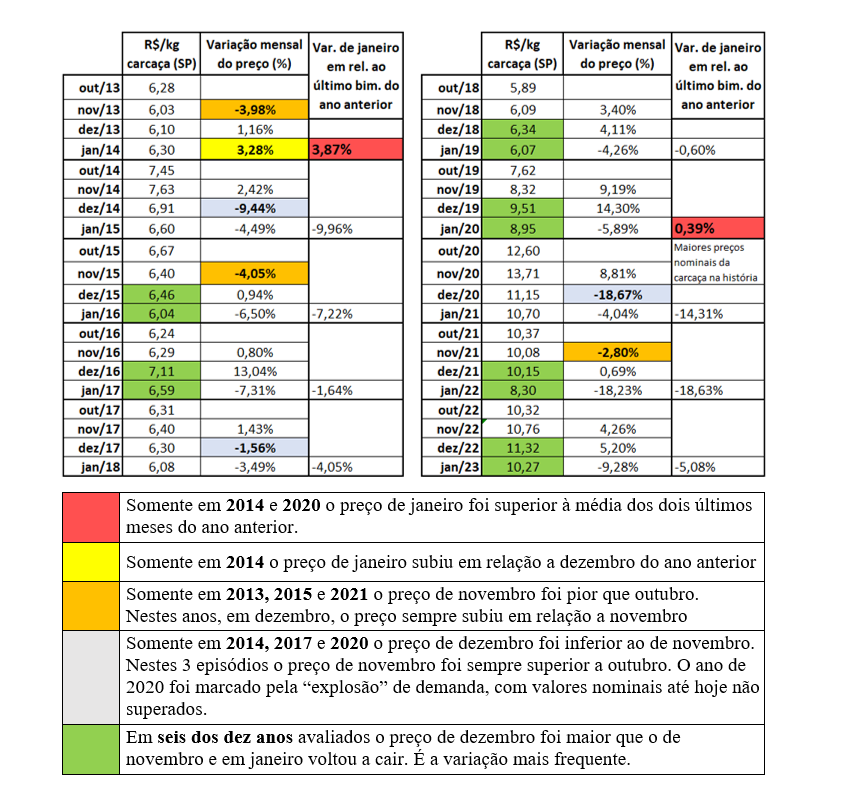

É possível predizer a variação dos preços analisando anos anteriores? Talvez sim, pelo menos em parte, visto que cada ano apresenta dinâmicas diferentes e existem inúmeros outros fatores além da simples oferta e procura pela carne suína, que influenciam as cotações. Para tentar encontrar alguma lógica histórica no comportamento dos preços, a tabela 8 mostra como se comportaram as cotações da carcaça suína em São Paulo ao longo dos últimos 10 anos, entre os meses de outubro e janeiro.

Legenda colorida indica os destaques no período analisado.

Não foi feita correção inflacionária das cotações.

Elaborado por Iuri P. Machado sobre dados do CEPEA.

Considerando que em dezembro a demanda por carne suína é a maior do ano e que é preciso fazer estoque antes para atender esta demanda, independente da situação de mercado, a tendência quando não há uma grande alta do preço em novembro e dezembro é que em janeiro o preço de mantenha estável.

Insumos em elevação, mas sem movimento especulativo aparente

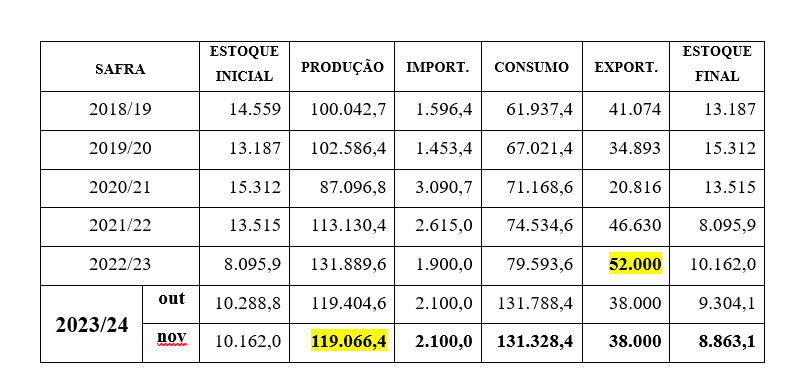

CONAB divulgou dia 09/11 o segundo levantamento da safra 2023/24 que traz em relação ao levantamento anterior uma redução da expectativa de safra de milho, com previsão de um total de 119 milhões de toneladas a serem colhidas (tabela 9).

Fonte: Conab

Segundo a consultoria MBagro, pelo cenário atual há potencial de alta de preços de milho ao longo da próxima temporada. Temos queda de área tanto na primeira como na segunda safra e perspectivas de produtividades menores por conta do clima. O total de milho produtivo no Brasil em 2024 não se repete esse ano, e o impacto será sentido no preço interno e na exportação, que não deve repetir o comportamento de 2023. Há um importante potencial de alta de preços a frente.

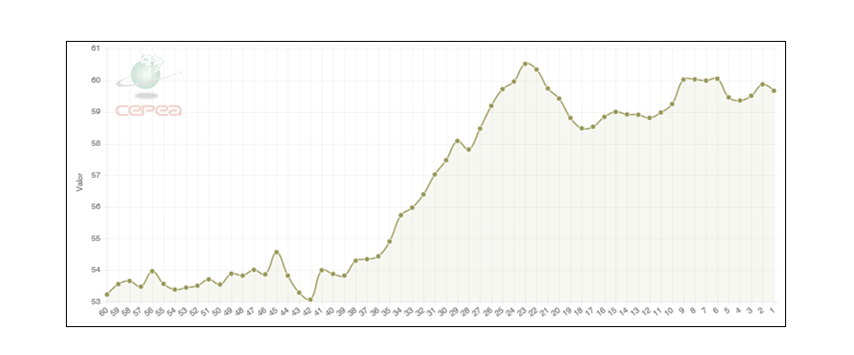

Enquanto a CONAB projeta encerrar este ciclo de exportações de milho em 52 milhões de toneladas (tabela 9), os números acumulados do ano e o volume diário embarcado em novembro/23 indicam que este número poderá ser ultrapassado, chegando a 55 milhões de toneladas e reduzindo consideravelmente o estoque de passagem. Mesmo com esta expectativa de redução de safra em relação ao ano anterior e maior exportação, a pressão sobre o preço do milho aliviou nos últimos dias, conforme mostra o gráfico 1.

Fonte: CEPEA

O farelo de soja, que durante muitos meses ficou estável, terminou outubro e entrou em novembro/23 com as cotações em movimento de alta, ultrapassando o valor de R$ 2.500,00 por tonelada em algumas praças.

Considerações finais

Apesar de disponibilidade interna similar à do ano passado, a estabilidade de preços pagos ao produtor observada no mês de outubro e metade do mês de novembro/23 chama a atenção, pois quase sempre nesta época há uma escalada na procura e, consequentemente no preço, pelo fato das indústrias, atacado e varejo formarem estoques para os festejos de fim de ano que se concentram em dezembro.

Segundo o Presidente da ABCS, Marcelo Lopes, “Esta estabilidade indica uma cautela nos elos finais da cadeia que não estariam ‘arriscando’ adquirir mais do que o que efetivamente será vendido. Também é um indicativo de que os estoques de fim de ano devem ser menores do que em anos anteriores, determinando que o preço se mantenha em patamar um pouco mais elevado ao longo de todo mês de dezembro e talvez sem recuo significativo em janeiro/24. Além disso, há uma pressão sobre os custos de produção em função das expectativas de safra e alta exportação de milho, mas ao contrário de outros anos, o mercado não está especulativo e a curva de ascensão do preço do milho tem sido mais suave que no passado”, conclui.

Cotação semanal

Dados referentes a semana 06/03/2026

Suíno Independente kg vivo

R$ 7,21Farelo de soja à vista tonelada

R$ 1.815,00Casquinha de soja à vista tonelada

R$ 1.000,00Milho Saca

R$ 61,00Preço base - Integração

Atualizado em: 05/03/2026 11:15